Activité du capital-investissement français au S1 2020

28 octobre 2020

Au 1er semestre 2020 : maintien à un niveau élevé de l’activité du capital-investissement français, soutien de l’économie pendant la crise

- 7,4 Md€ levés : les investisseurs institutionnels et les épargnants renforcent leurs allocations

- 7,7 Md€ investis : un plus haut, dans 1.050 start-up, PME et ETI

- Plus de 650 entreprises cédées, en tout ou partie

France Invest (Association des Investisseurs pour la Croissance) et Grant Thornton présentent aujourd’hui la 33ème édition du rapport d’activité des acteurs du capital-investissement français au 1er semestre 2020.

Avec 91 % de répondants sur les 285 membres de France Invest interrogés1, cette étude est la référence pour suivre sur une longue période les évolutions du capital-investissement français, acteur de la croissance des start-up, des PME et des ETI.

Dominique Gaillard, Président de France Invest, souligne : « Face à l’intensité de l’impact de la crise sanitaire sur l’activité économique et à l’incertitude inédite qui en découle, les sociétés de capital-investissement ont continué à être très présentes au 1er semestre 2020 pour permettre aux entreprises de financer leur développement. Contrairement à la crise de 2008-2009 où les montants levés et investis s’étaient effondrés, l’activité de ce début d’année est restée très soutenue.

De plus, à partir du printemps 2021, les professionnels du capital-investissement seront également des acteurs du plan de relance établi par le gouvernement. Ils viendront renforcer sur 24 mois le haut de bilan de 2.000 à 2.500 PME et ETI affectées par la crise et ayant des capacités de rebond. Notre ambition est qu’ils apportent une part substantielle des 20 Md€ annoncés par Bercy avec, de surcroît, tout leur savoir-faire extra-financier pour placer ces entreprises sur une trajectoire de croissance durable. »

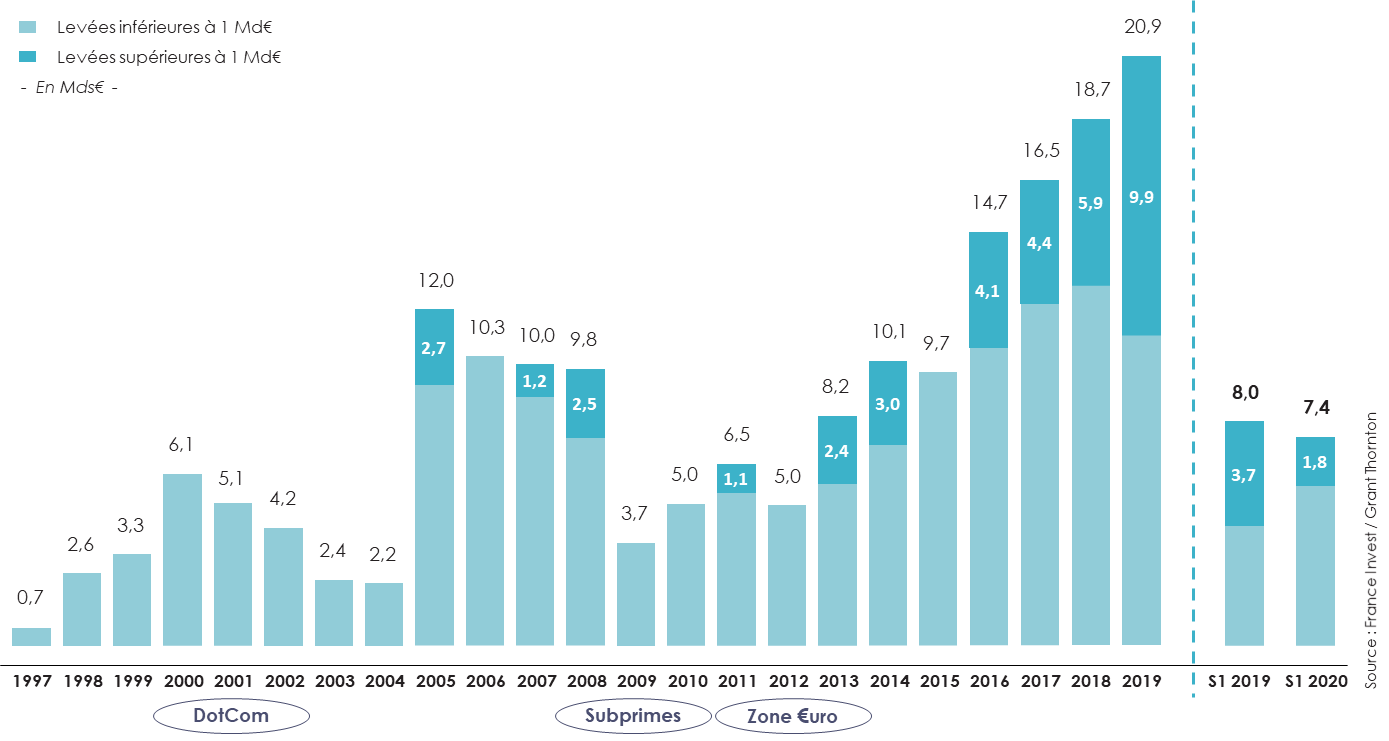

Résilience des levées à 7,4 Md€

Au 1er semestre 2020, la levée de capitaux :

- s’élève à 7,4 Md€. Elle se maintient à un niveau élevé et affiche un léger repli de 7 % comparé aux 8 Md€ levés au S1 2019 ;

- se concentre sur des fonds de taille inférieure à 1 Md€(76% des capitaux levés au S1 2020 vs. 53 % au S1 2019) qui se dotent de moyens pour accompagner des PME et des ETI dans les années à venir ;

- augmente très fortement auprès des compagnies d’assurance (progression de +43 % vs. S1 2019), des personnes physiques et family offices (+27 %) et des banques (+95 %), qui représentent à eux tous 56 % de la collecte ;

- provient, pour une part stable et élevée, à 43 % d’investisseurs internationaux, vs. 41 % en moyenne annuelle sur les 10 dernières années (2010 à 2019).

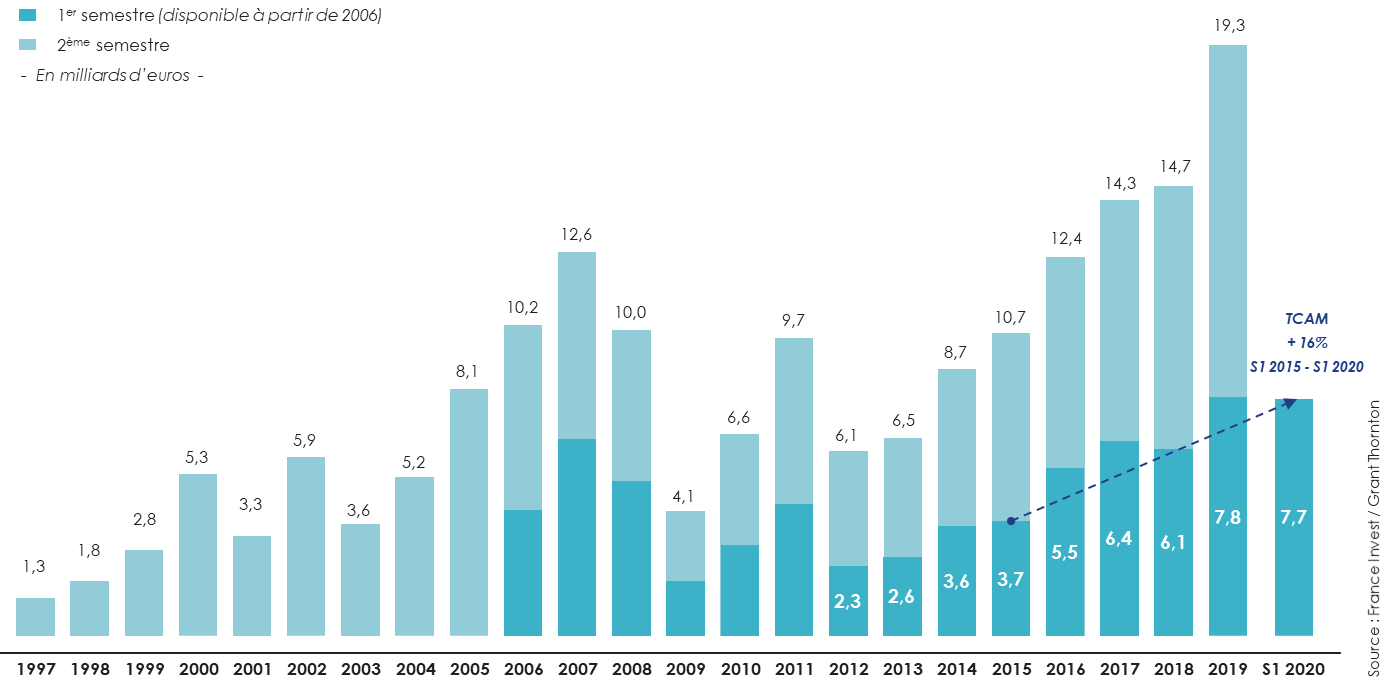

Maintien des investissements à un haut niveau : 7,7 Md€ dans 1 050 entreprises

Au 1er semestre 2020, les investissements :

- restent à un niveau élevé et s’élèvent à 7,7 Md€. Ils ont été alloués à 1.050 start-up, PME et ETI, soit plus que la moyenne semestrielle depuis 2017 (941 entreprises) ;

- ont été réalisés aux 3/4 dans des entreprises basées en France et en même temps sont en progression constante en Europe (hors de France) qui concentre dorénavant 30 % des montants investis ;

- affichent une résistance du capital-innovation, en montants investis (865 M€ vs. 996 M€ au S1 2019) et en nombre d’entreprises accompagnées (474 vs. 496), quand bien même le capital-transmission concentre 64 % des montants investis.

Plus de 650 entreprises ont été cédées, en tout ou partie

Dans un marché incertain, le nombre de cessions a diminué mais reste élevé et les rachats par des industriels augmentent.

Thierry Dartus, associé, Transaction Advisory Services, Grant Thornton précise : « Alors que le confinement a provoqué un arrêt sans précédent de l’activité économique au semestre dernier, il faut se féliciter du rôle moteur du capital-investissement soutenant le développement de plus de 1 000 entreprises, plongées cependant dans l’urgence de la situation et la mise en place des mesures de soutien de la trésorerie.

Désormais, dans un contexte toujours plus marqué par les incertitudes en matière de « seconde vague » ou de no deal concernant le Brexit, l’investissement doit s’articuler en complément du Plan de relance de 100 Md€ mis en œuvre par le gouvernement pour renforcer les fonds propres des entreprises et ainsi retrouver le plus rapidement possible une dynamique de développement vertueuse et durable. »

[1] Les fonds de dette privée, d’infrastructure et étrangers ne sont pas pris dans le périmètre de l’étude.