Les performances du capital-investissement français à fin 2023 restent de bonne tenue, malgré un environnement économique et financier plus complexe

La 30e édition de l’étude annuelle sur la performance nette des acteurs français du capital-investissement (fonds de capital-investissement et d’infrastructure) réalisée par France Invest (Association des Investisseurs pour la Croissance) et EY est publiée ce jour.

Les enseignements clés de l’étude[1] :

- Des performances qui restent élevées à court, moyen et long terme, dans un contexte d’ajustement macroéconomique depuis 2022 ;

- Le capital-investissement surperforme toujours les autres classes d’actifs, y compris des marchés cotés pourtant performants ces dernières années (notamment en 2023) ;

- Les fonds liquidés ont renvoyé 1,87 fois l’investissement initial à leurs investisseurs.

Bertrand Rambaud, président de France Invest commente : « Les performances du capital-investissement français s’établissent à nouveau à un haut niveau à fin 2023, malgré les évolutions macroéconomiques rencontrées depuis 2022. Nous observons un léger retrait par rapport à l’an dernier, notamment sur le venture et le growth, un segment par nature plus sensible à la conjoncture et qui a connu de forts ajustements de valorisation au niveau mondial, mais ce retrait était attendu et reste contenu. Ces performances robustes et qui se comparent favorablement aux autres classes d’actifs sont une démonstration tangible de la capacité de notre profession à accompagner les entreprises à travers les cycles. L’enjeu pour notre industrie est désormais de continuer à matérialiser ces performances par des retours de liquidités à nos souscripteurs. »

France Invest est également en partenariat avec Gottschalg Analytics pour calculer l’Alpha du capital-investissement, c’est-à-dire la surperformance de la classe d’actifs. Les résultats sont disponibles ici.

Vous pouvez également retrouver le Gottschalg Analytics Calculator, qui vous permet de vous benchmarker avec les données de France Invest et de calculer votre propre Alpha (accessible uniquement pour les adhérents de France Invest sur demande).

Des performances qui se maintiennent à des niveaux élevés sur tous les segments dans un contexte plus complexe

À fin 2023, les performances s’établissent à des niveaux historiquement élevés quels que soient les horizons, bien qu’en léger recul par rapport à 2022 :

- 11,7 % depuis l’origine (vs. 12,1 % à fin 2022) ;

- 13,3 % à horizon 10 ans (vs. 14,1 % à fin 2022) ;

- 13,4 % à horizon 3 ans (vs. 15,2 % à fin 2022).

Face à un contexte économique et géopolitique perturbé (ralentissement de la croissance économique, inflation, hausse des taux d’intérêts, coût élevé de l’énergie, etc.) qui a impacté l’activité des entreprises et leurs conditions de financement, ce retrait était prévisible mais reste modeste. Face aux aléas conjoncturels, seul le segment du venture & gowth connaît un recul plus prononcé. L’ajustement des valorisations est plus important pour ce segment. Néanmoins, les performances de la tech s’établissent à des niveaux historiquement élevés.

Une surperformance par rapport aux autres classes d’actifs qui se confirme, en lien avec des stratégies de création de valeur efficientes pour faire face aux cycles

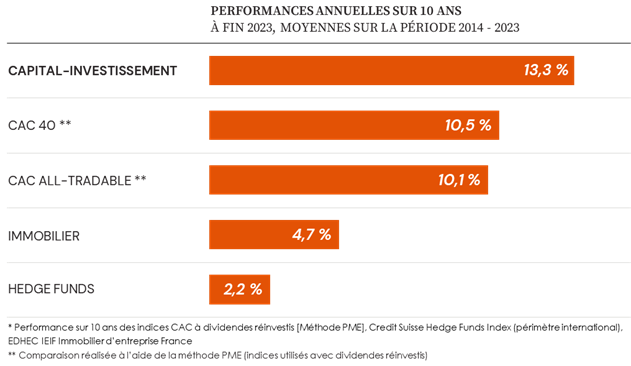

Malgré une excellente année des marchés cotés en 2023, le capital-investissement continue de démonter sa surperformance par rapport à l’ensemble des autres classes d’actifs sur longue période. Ainsi, sur 10 ans, le TRI net du capital-investissement français s’établit à 13,3 % par an, contre un rendement de 10,5 % par an pour le CAC 40 et 10,1 % pour le CAC All-Tradable.

Cette surperformance provient en partie de la capacité des entreprises accompagnées à traverser les cycles économiques grâce à des stratégies de création de valeur à moyen et long terme sur lesquelles les fonds de capital-investissement peuvent influer, voire intervenir de manière opérationnelle. L’écart des performances avec le CAC 40 s’est réduit en 2023, du fait d’une fenêtre de comparaison où cet indice a connu de très bonnes performances, mais il reste réel. Surtout, cet écart persiste dans la durée.

Une fois que les fonds ont été entièrement liquidés, les investisseurs ont perçu en moyenne près de 2 fois leur investissement initial

La performance des fonds entièrement liquidés, c’est-à-dire les fonds qui ont redistribué l’intégralité des capitaux à leurs investisseurs, fait ressortir un TRI net de 14,5 % par an pour un multiple d’investissement de 1,87x. Ces niveaux de performances sont nets de frais de gestion et de carried interest, essentiellement pour le compte d’investisseurs institutionnels qui agissent en représentation des épargnants.

« La performance 2023 du capital-investissement mesurée sur 10 ans (13,3 %) se maintient à un niveau élevé dans un contexte économique plus complexe. Quoiqu’en légère érosion par rapport à l’année dernière le capital investissement conserve un écart de rendement favorable par rapport aux indices boursiers CAC 40 ou CAC All Tradable » souligne Stéphane Vignals, associé EY Strategy and Transactions. « Cela témoigne de la capacité des acteurs du capital-investissement à investir dans des modèles résilients et à accompagner efficacement les équipes de management dans des environnements économiques complexes. » ajoute Stéphane Vignals.

[1] L’étude analyse les performances nettes de frais de gestion et de carried interest à fin 2023 de 1 079 fonds de capital-investissement et d’infrastructure. Ces résultats reflètent essentiellement la performance de fonds dédiés à des investisseurs institutionnels.

Retrouvez toutes les statistiques de performance du capital-investissement français

L’étude sur la performance nette du capital-investissement français est réalisée par France Invest en partenariat avec EY

- Performance nette des acteurs français du capital-investissement à fin 2022

- Performance nette des acteurs français du capital-investissement à fin 2021

- Performance nette des acteurs français du capital-investissement à fin 2020

- Performance nette des acteurs français du capital-investissement à fin 2019

- Performance nette des acteurs français du capital-investissement à fin 2018

- Performance nette des acteurs français du capital-investissement à fin 2017

- Performance nette des acteurs français du capital-investissement à fin 2016

- Performance nette des acteurs français du capital-investissement à fin 2015

- Performance nette des acteurs français du capital-investissement à fin 2014

- Performance nette des acteurs français du capital-investissement à fin 2013

- Performance nette des acteurs français du capital-investissement à fin 2012

Méthodologie et définitions de l’étude de performance

France Invest et EY s’associent depuis 1994 pour mesurer la rentabilité du capital-investissement français à travers la réalisation d’une étude sur la performance nette. Cette étude, réalisée en respectant la méthodologie européenne, s’appuie sur un échantillon significatif de sociétés et fonds de capital-investissement depuis 1987.

Vous pouvez également retrouver l’ensemble des communiqués de presse en suivant ce lien.

La performance nette en fin de période est calculée sur une base journalière et intègre l’ensemble des flux (appels de fonds et distributions) de tous les fonds matures (ayant plus de deux années d’existence) ainsi que la valeur résiduelle du portefeuille mesurée au 31 décembre. La population étudiée en est de fait réduite. La performance est calculée après déduction des frais de gestion et du carried interest.

Le TRI Net présenté est calculé sur une base comparable de fonds. Par conséquent, les chiffres courants diffèrent de ceux communiqués dans l’étude précédente du fait de la prise en compte de la performance de nouveaux fonds répondants.

Le TRI est le taux d’actualisation qui annule la valeur actuelle nette d’une série de flux financiers.

Le taux de rentabilité interne net (« TRI Net ») est aussi appelé le taux de rentabilité interne investisseurs, car il permet de mesurer la performance nette réalisée par un souscripteur sur son investissement dans un véhicule de capital-investissement (FCPR, SCR, Limited Partnership…). Il prend en compte les flux négatifs relatifs aux appels de fonds successifs et les flux positifs liés aux distributions (en cash et parfois en titres) ainsi qu’à la valeur liquidative des parts détenues dans le véhicule à la date du calcul. Le TRI est net des frais de gestion et de l’intéressement des gestionnaires (« carried interest »). Il inclut l’impact de la trésorerie, l’effet temps et la valeur estimée du portefeuille.

Les informations contenues dans les publications ci-dessus proviennent des données communiquées par les membres actifs de France Invest, notamment via la plateforme européenne unique de collecte de données du capital-investissement « European Data Cooperative »(EDC). France Invest ne peut garantir l’exactitude des informations collectées.

Ni France Invest ni aucune des personnes ayant contribué à l’élaboration du présent document, ne pourront être tenues pour responsables des décisions ou des actes accomplis sur la base des informations contenues dans ces publications.

Les publications de France Invest ne peuvent être reproduites à des fins commerciales sans son accord.